Une mauvaise année 2018

Alors que les informations économiques laissent encore entrevoir un beau potentiel de croissance, le cours des divers actifs (actions, obligations) a été chahuté.

Si on y regarde de plus près, le CAC 40 s’était installé dans un canal de consolidation presque horizontal quand, à la fin de l’été, il décroche brutalement.

La mauvaise réaction

Les pessimistes auront paniqué lors du creux, fin décembre.

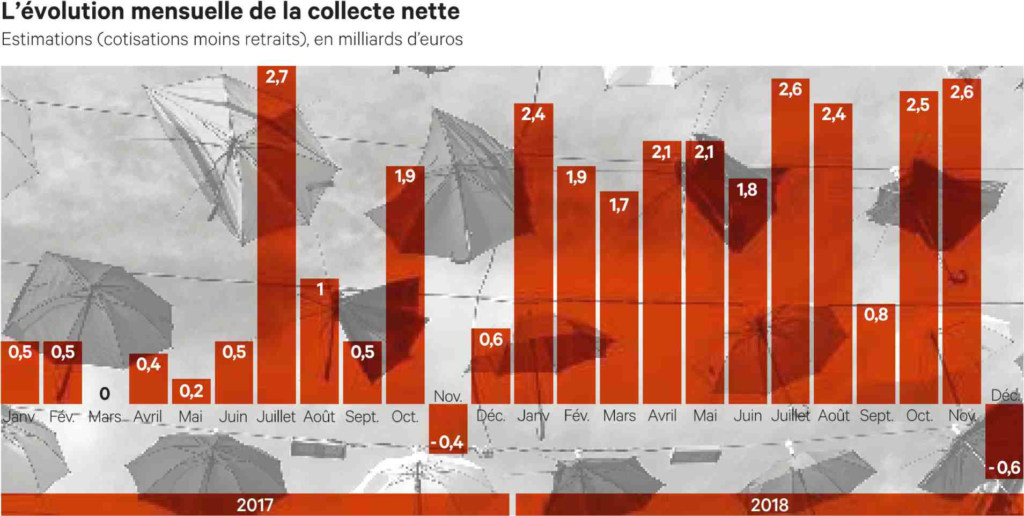

Les échos ont écrit un article qui analyse la décollecte observée lors du mois de décembre. « Cela tient sans doute à la psychologie des épargnants face à la volatilité des marchés financiers », estime Bernard Spitz, le président de la FFA .

Les plus optimistes ou ceux qui sont bien accompagnés auront supporté ce creux avec raison. On note un beau rebond depuis le début de cette année 2019 qui confirme qu’il ne fallait pas s’inquiéter outre mesure.

Le mouvement de décollecte perçu dans l’assurance-vie

L’apport de la finance comportementale

Le meilleur comportement eut été (pour ceux qui disposent de liquidités) d’investir. Les actifs étaient en solde. Pour le même investissement, cela permettait d’en acheter plus.

La finance comportementale consiste à regarder comment les investisseurs peuvent réagir de façon non efficiente en période de stress ou d’euphorie.

Prospectives pour la suite

Les incertitudes politiques continuent à perturber la tranquillité des marchés. Pour autant (et même si les perturbations économiques consécutives aux revendications des gilets jaunes continuent encore à l’heure d’écrire ces lignes) nous sentons que la situation est globalement en cours de normalisation.

Les perspectives économiques demeurent intéressantes. Le potentiel économique avant la crise était favorable. La croissance économique française est envisagée au-dessus de sa valeur « normale ». Malgré ces signaux positifs, il ne faut pas oublier que nous avons connu une longue période de croissance. Le cycle économique est plutôt dans sa fin de période de croissance. L’allocation d’actifs privilégiera plutôt les valeurs contra cycliques. On restera très prudent quant aux obligations, suite à la dernière publication de Mario Draghi. Pour autant, l’exposition aux actions sera avantageusement allégée et sécurisée.

Les possesseurs de PEA devront profiter du rebond actuel pour arbitrer leur portefeuille. Ceux qui le peuvent pourront par exemple profiter de sous-jacent immobilier pour décorréler leur épargne des fluctuations du marché (n’hésitez pas à nous contacter pour obtenir des informations supplémentaires)